Por Serene Cheong.

Tentando atingir os consumidores de petróleo mais desejáveis, rivais da Opep descobriram que o percurso mais longo é melhor do que qualquer corte de caminho até o sucesso.

Enquanto os integrantes da Organização dos Países Exportadores de Petróleo tentam implementar um acordo para limitar a produção, o excesso de oferta — exacerbado pela estratégia anterior do grupo de manter as torneiras abertas —estimulou uma estrutura de mercado que beneficia concorrentes da Opep nas vendas para a Ásia. Cargas do Mar do Norte da Europa chegarão à Coreia do Sul nos próximos meses. Petróleo de xisto da região de Eagle Ford, nos EUA, e produto do México chegaram ao porto de Yeosu em novembro. Refinarias do Japão e da Tailândia estão comprando petróleo do tipo West Texas Intermediate da BP.

Os embarques para a Ásia a partir de locais bem distantes do Oriente Médio estão mais atraentes por causa de uma estrutura de mercado chamada contango, sob a qual a oferta para entrega no curto prazo é mais barata do que a entrega mais adiante. Os vendedores aproveitam porque o valor da carga aumenta enquanto o produto faz o caminho mais longo até seu destino. Para os compradores, a oferta abundante da Bacia do Atlântico torna o petróleo produzido na Europa e na América do Norte mais barato do que o produto de integrantes da Opep, como Emirados Árabes e Catar.

“A ampliação do contango deu a rivais da Opep uma chance de carregar um navio e mandar petróleo de todos os cantos do mundo para a Ásia, mesmo se viajar por até dois meses”, disse Nevyn Nah, analista da consultoria Energy Aspects, em Cingapura. “A briga da Opep por participação de mercado em meio à recuperação da produção de integrantes como Nigéria e Líbia, assim como a produção maior de lugares como a Rússia e regiões da antiga União Soviética, exacerbaram o excesso de oferta no mercado.”

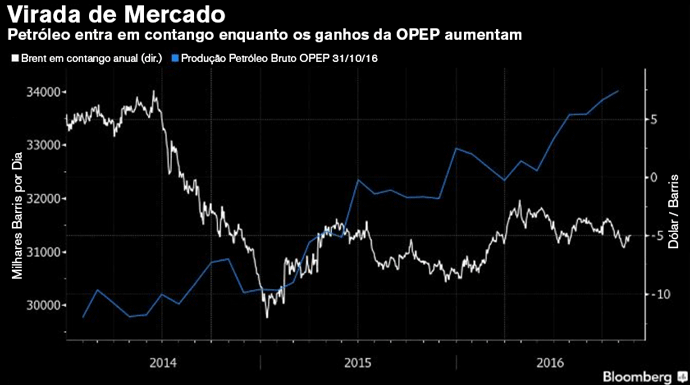

O prêmio obtido com o barril do tipo Brent (variedade que é referência para mais da metade do petróleo do mundo) para entrega no longo prazo sobre cargas de curto prazo se encontra ao redor de US$ 5, comparado a um contango de US$ 2 no fim de abril. Dois anos atrás, os embarques de prazo mais longo eram negociados com desconto superior a US$ 7. Naquela época, o barril custava mais de US$ 100. Depois disso, o excesso global de oferta derrubou a cotação em mais de 50 por cento.

Viagens longas

Em uma embarcação de porte VLCC, demora cerca de 55 dias para transportar 2 milhões de barris pelas 15.000 milhas náuticas que separam a Costa do Golfo nos EUA e a Coreia do Sul – um mês a mais do que um carregamento vindo do Oriente Médio. O valor do barril pode subir até um dólar durante essa diferença de prazo por causa do contango, segundo dados compilados pela Bloomberg. Isso também ajuda a compensar o custo maior de transporte durante a viagem mais longa.

A cotação do barril do tipo Brent para embarque em três meses é cerca de US$ 1 maior do que para cargas programadas para dois meses adiante. A despesa para fretar uma embarcação por 30 dias é menor, em 80 a 85 centavos por barril, segundo cálculos da Bloomberg a partir de dados da corretora de navios Howe Robinson Partners.

Variedades de petróleo

“O potencial corte de produção pela Opep pode deixar o mercado mais apertado na Ásia. Para quem tem apetite por petróleo médio e pesado, o melhor é buscar alternativas na Bacia do Atlântico”, disse Ehsan Ul-Haq, analista da consultoria KBC Energy Economics. Com o plano encabeçado pelos sauditas de reduzir a oferta, a referência de Dubai pode ficar mais cara do que o Brent, o que, “por sua vez, facilita o fluxo de petróleo da Bacia do Atlântico para a Ásia”, ele disse.

Navios que trazem petróleo do Oriente Médio para a Costa do Golfo nos EUA podem ser usados na outra metade da viagem para levar petróleo produzido na América do Norte e na América Latina, ou uma combinação de ambos, para a Ásia. O gigantesco navio-tanque Izki chegou ao porto de Yeosu, na Coreia do Sul, em novembro, trazendo petróleo de Eagle Ford juntamente com as variedades Isthmus e Maya, do México. A carga era destinada à refinaria GS Caltex, que se juntou a outras processadoras asiáticas na compra de produto dos EUA após a suspensão do veto de 40 anos a exportações de petróleo pelos EUA.

Opção para os navios

Compradores da região Ásia-Pacífico também se beneficiam dessa estratégia porque podem receber uma mistura de variedades pesadas da América Latina e variedades mais leves dos EUA em um só carregamento. A região usa 32,88 milhões de barris diários neste ano, o equivalente a mais de um terço do consumo global, segundo dados da Agência Internacional de Energia. A projeção é que a demanda diária aumente para 33,7 milhões de barris em 2017.

“Há tradicionalmente um fluxo regular de embarcações que transportam petróleo do Golfo Árabe para os EUA, uma vez que produtores como Arábia Saudita e Kuwait têm contratos a termo para abastecer refinarias na Costa do Golfo dos EUA”, disse Den Syahril, analista da consultoria FGE, em Cingapura. “Isso cria uma disponibilidade de embarcações para exportação de petróleo dos EUA individualmente ou junto com variedades latino-americanas para a Ásia, enquanto servem como opção viável de transporte na volta para os proprietários dos navios.”