- SPX e Legacy registram mês histórico graças a apostas em juros

- Gestor local antecipou subida de taxas em países desenvolvidos

Por Vinícius Andrade e Felipe Marques

Após décadas sendo calejados pela turbulenta inflação no Brasil, investidores brasileiros fizeram uma aposta certeira nas consequências da escalada de preços ao redor do mundo, o que trouxe ganhos recordes para alguns dos principais fundos do país no mês passado.

Fundos da SPX Capital, da Legacy Capital e do Itaú Optimus estiveram entre os grandes vencedores da tese de que banco central norte-americano precisaria elevar juros mais rápido do que se esperava para conter o pior aumento dos preços ao consumidor nos Estados Unidos nos últimos 40 anos.

Os traders locais já compravam essa ideia mesmo quando os principais bancos de Wall Street ainda projetavam que o Federal Reserve aumentaria os juros em não mais do que 25 pontos-base a cada reunião. Eles se provaram bem-sucedidos no mês passado, quando o presidente do Fed, Jerome Powell, que em 2021 havia assegurado aos investidores que os choques de preços eram apenas um problema transitório, passou a sinalizar prontidão para intensificar a luta contra a alta de preços– o que resultaria em um aperto mais agressivo.

A capitulação de Powell levou os títulos do governo dos EUA à maior perda mensal em quase duas décadas, com uma disparada dos yields. Já alguns dos fundos locais tiveram ganhos históricos e reforçaram apostas de que a alta de taxa de juros vai se espalhar pelo mundo.

Em mercados desenvolvidos, “há um certo viés de achar que as coisas dão certo, de comprar um pouco mais a narrativa do policy maker”, disse Pablo Salgado, trader de 43 anos que administra a mesa de taxas globais do Itaú Optimus, um dos fundos com melhor desempenho do país neste ano. “Mas quando você olha emergentes, principalmente Brasil, por muito tempo, você tem mais prática em identificar choques que são bastante transformacionais.”

Existe um risco, claro, de que traders moldados em um ambiente inflacionário fiquem um tanto paranóicos, reagindo de forma exagerada a qualquer sinal de aumento de preços. Dessa vez, porém, a vigilância valeu a pena. As décadas de picos de inflação no Brasil alertaram investidores para os riscos de complacência. A maior economia da América Latina viu saltos de preços de dois dígitos em 2021, 2015 e 2002, após um surto de hiperinflação que durou até o início dos anos 1990.

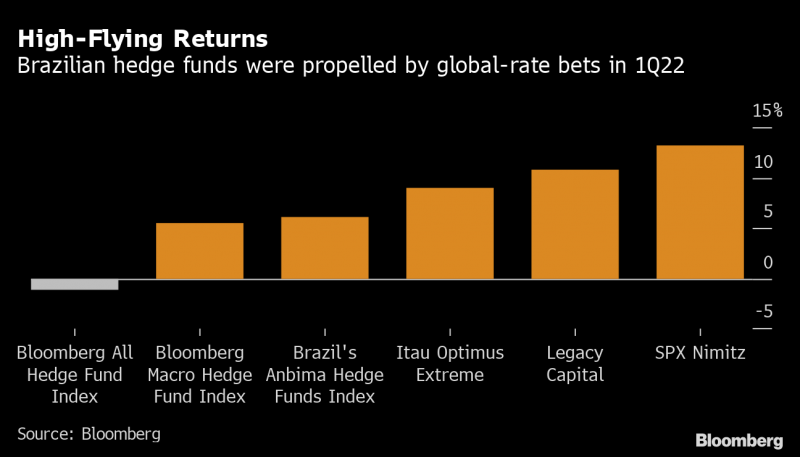

“Você não pode ficar contando com o banco central, porque ele te deixa na mão”, disse Bernardo Meres, sócio da SPX Capital, que administra o fundo Nimitz. Seu desempenho superou 99% dos pares em março, ganhando 7,3% para um avanço mensal recorde e elevando o retorno do primeiro trimestre para 13,2%.

Meres, 39 anos, é o típico trader brasileiro. Formado no Rio de Janeiro, onde estão alguns dos mais famosos fundos do país, ele construiu uma carreira inteira no mercado de juros. Ao contrário dos EUA, onde a inflação não era um problema há décadas e os hedge funds macro tornaram-se uma espécie ameaçada, no Brasil fundos multimercados especializados na leitura macroeconômica são a norma.

Meres começou a apostar em um aumento nas taxas de juros globais por volta do último trimestre de 2020, quando o progresso da vacina alimentou as esperanças de que a economia mundial se recuperaria da pandemia de coronavírus. Naquela época, a regra eram juros baixos e as autoridades monetárias distribuíam quantidades sem precedentes de estímulo em todo o mundo. Mas Meres acreditava que a inflação subiria em breve e os bancos centrais precisariam desfazer as compras de ativos e, eventualmente, abandonar sua postura dovish.

Nos fundos Itaú Optimus, Pablo Salgado teve uma ideia semelhante. Ele passou os últimos quatro meses desfazendo posições que lucraram com um aumento nas taxas brasileiras para montar apostas semelhantes em todo o mundo. O fundo Itaú Optimus Extreme é um dos melhores desempenhos do país neste ano, com avanço de 4,9% no mês passado — um retorno total no primeiro trimestre de 9%.

“Políticas de natureza populista, Trump, Brexit, uma revesão da globalização, Covid-19 e guerra”, disse Salgado. “Tem sido uma sequência infeliz para os policy makers.”

Todos esses eventos favoreceram traders acostumados à volatilidade. Uma cesta da indústria de multimercados brasileiros subiu 6,1% no primeiro trimestre, superando o CDI em quase quatro pontos percentuais.

O multimercado da Legacy Capital avançou um recorde de 5% no mês passado ao apostar em títulos do governo dos EUA. Agora, também está apostando em aumentos de taxas mais acentuados do que o esperado em todo o mundo. A teoria é que os bancos centrais serão forçados a recuperar o atraso depois de falharem consistentemente as metas de inflação, um padrão que os gestores da Legacy viram muitas vezes ao longo dos anos no Brasil.

“Definitivamente, há muita leniência com a inflação acontecendo em todo o mundo”, disse Felipe Guerra, diretor de investimentos de 44 anos da Legacy Capital. “Vimos isso acontecer várias vezes: as expectativas saem do controle, a inflação se espalha e o banco central é deixado para perseguir o próprio rabo.”

Editores responsáveis:

Eric J. Weiner e Julia Leite