Esta análise é de Mike McGlone, estrategista de commodities, e de Jamie Douglas Coutts, analista sênior de estruturas de mercado da Bloomberg Intelligence. Exibida pela primeira vez no Terminal Bloomberg.

A derrocada dos combustíveis fósseis em relação ao crescimento dos ativos digitais pode ser uma tendência irrefreável. Vemos que a invasão da Ucrânia pela Rússia marcou significamente os méritos das criptomoedas ante o petróleo e o gás de fontes de mercúrio. As tendências que estão crescendo envolvem a inclusão de bitcoin e ethereum em portfólios e a proliferação de cripto-dólares. Apesar da necessidade do Federal Reserve de reduzir o efeito patrimonial, as duas principais criptomoedas ainda superam a maioria dos ativos, especialmente em uma base ajustada ao risco. A guerra está aumentando o valor do bitcoin como um ativo digital de reserva global, enquanto o ethereum evolui para servir de garantia na Internet.

A análise de fluxo de caixa descontado (DCF) mostra que o ethereum pode estar subvalorizado à medida que se aproxima de uma atualização. Os sinais de tendência são positivos para as redes de camada 1 da Solana, Terra e Avalanche, mas estão sujeitas a uma maré de recuo.

O bitcoin e as criptomoedas estão superando uma maré em alta, mas os riscos são elevados

Os ativos de risco ficaram um pouco esgotados no primeiro trimestre, e as criptomoedas estão entre os mais expostos. A guerra e as interrupções nos mercados como do níquel estão adicionando à narrativa de que o Bitcoin é o veículo de negociação global ininterrupto mais fluido da história, além de estar a caminho de se tornar uma garantia digital.

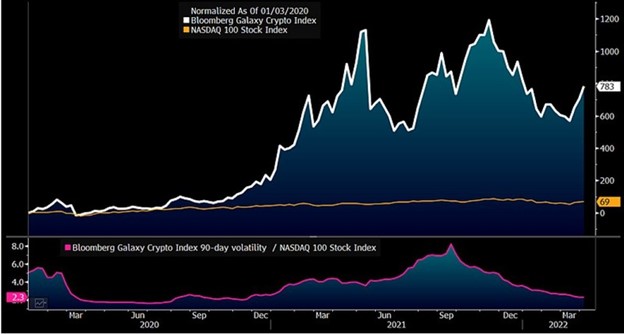

Criptos x ações: desempenho superado, volatilidade em queda

O potencial da nova classe de tecnologias/ativos pode ser visto pelos quase 800% de ganhos no Bloomberg Galaxy Crypto Index (BGCI) desde o final de 2019 (até 4 de abril) em comparação com quase 70% do índice Nasdaq 100. O desempenho superado normalmente vem com a volatilidade, e o gráfico mostra que o BGCI corrigiu duas vezes em cerca de 50% em relação ao topo de 2021. O mais interessante é que a volatilidade de 90 dias do índice de criptomoedas diminuiu para cerca de 2x a das ações. Uma queda de cerca de metade da queda aproximada de 8% do Nasdaq 100 (apesar de 2x o risco) indica uma força divergente para o índice de criptomoedas.

Desde que o BGCI foi lançado em agosto de 2017, a volatilidade média de 90 dias está em cerca de 4,4 vezes a do Nasdaq 100. As criptomoedas permanecem compondo uma pequena parte das alocações de portfólio, e sentimos a presença ativa de compradores nas quedas em relação aos vendedores de ações em disparada.

O que impede que as criptomoedas superem o desempenho das ações?

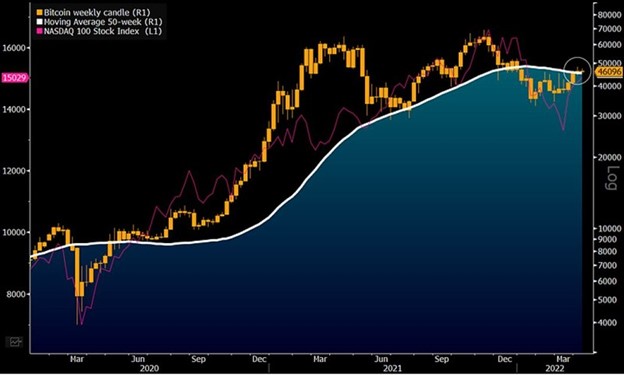

Inflexão? Recuperação do Bitcoin x enfraquecimento das ações

O bitcoin mostrou uma força divergente em 2022 e pode estar prestes a romper uma importante resistência em sua média móvel de 50 semanas. A sustentação acima dos US$ 46.300 no ano, mas com o índice do Nasdaq 100 caindo cerca de 8%, pode marcar um ponto de inflexão para a atual maior criptomoeda. O gráfico do bitcoin mostra um mercado aparentemente puxado para baixo pelas ações em 2022, mas ficando à frente ao final do primeiro trimestre. As forças para a reversão de queda podem ser mais prevalentes nas ações.

Todos os dias que o Federal Reserve acorda com o aumento nos preços dos ativos, nossa conclusão é que ele fica cada vez mais preocupado com a inflação relacionada e inclinado a tomar alguma atitude. O bitcoin está preparado para sair à frente do que pode ser uma reversão média em atraso para os ativos de risco.

A flutuabilidade do bitcoin pode superar a do mercado de ações

Riscos se voltam para um 2022 mais volátil

O bitcoin parece preparado para superar o Nasdaq 100 na maioria dos cenários. A queda de 2022 pode ter acabado, se o histórico do mercado de ações desde o advento do bitcoin em 2009 for um indicativo. À medida que o mundo se recupera da Covid-19, o Fed começa o aperto monetário e a guerra na Ucrânia se estende, é pouco provável que seja assim tão fácil. O gráfico mostra que o índice Nasdaq 100 reverteu ao revisitar sua média móvel de 100 semanas pela primeira vez desde a queda de 2020. Uma queda de mercado mais semelhante à crise financeira pode estar próxima de acontecer.

O bitcoin é normalmente negociado em cerca de 3x a volatilidade do Nasdaq, mas está quase inalterado em comparação à queda de 8% do índice até o dia 4 de abril.

Níquel apresenta um cenário melhor assim como o bitcoin

“O gráfico é bom” é o mantra dos traders que representa como muitos dos mercados tradicionais podem estar ficando para trás na corrida contra os ativos digitais. A descoberta de preços constante sem distorções, limites ou controle centralizado são os atributos de ativos baseados em blockchain, como o bitcoin, e o dinheiro está migrando para onde é melhor tratado. Nosso gráfico mostra as diferenças distintas na liquidez diária e na descoberta de preços do bitcoin em comparação aos futuros do níquel da LME, que são negociados por menos horas e apenas em dias úteis. O volume médio de 60 dias do bitcoin de acordo com o Coinmarketcap é cerca de 4x o de US$ 6 bilhões dos futuros de níquel.

As distorções de negociação de antigos títulos nos futuros de ações em 2020 — e mais recentemente do níquel — excedem o valor das tecnologias e dos criptoativos emergentes. O Bitcoin é predominante e está em seu caminho para se tornar uma garantia digital global.

Bitcoin: ‘Gráfico bom’ e liquidez em relação ao níquel