Este artigo fornece um resumo dos principais conceitos do nosso mais recente whitepaper: “Pricing Power Everywhere“, escrito por Steve Hou, PhD e pesquisador quantitativo da Bloomberg.

“O poder de precificação é a decisão mais importante na avaliação de um negócio. Se você tiver força para elevar preços sem perder espaço para um concorrente, você tem um bom negócio. E se você tiver que fazer uma sessão de orações antes de elevar os preços em 10 por cento, então tem um negócio terrível”. – Warren Buffett

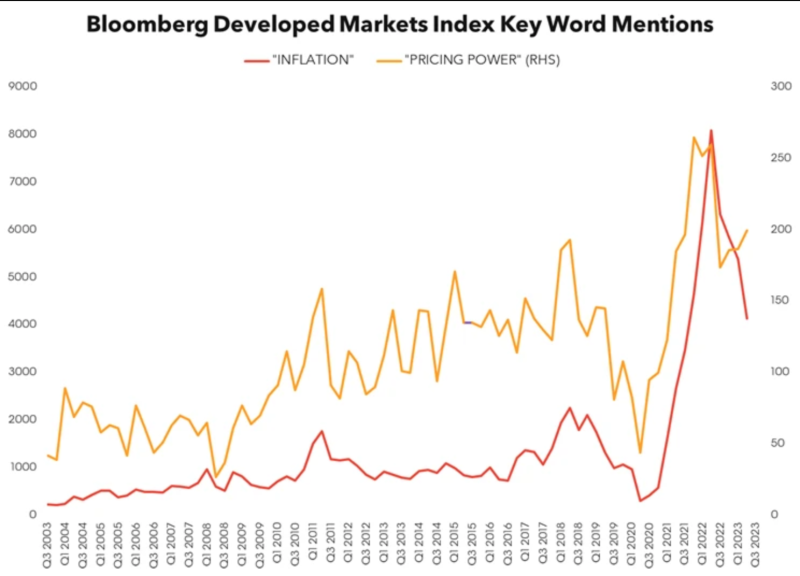

Com a inflação subindo para os níveis mais altos em quatro décadas, o conceito de poder de precificação voltou a se tornar uma prioridade para os investidores. O poder de precificação ou a capacidade de uma empresa de elevar preços e manter margens de lucro em meio ao aumento de custos ou à concorrência é uma das dimensões mais importantes para avaliar o valor de um negócio. No entanto, ainda não existe uma medida simples e sólida do poder de precificação.

O poder de precificação é a estabilidade da margem de lucro

Neste artigo, propomos uma medida bastante simples e robusta para captar o poder de precificação das empresas. Definimos o poder de precificação como o inverso dos desvios-padrão das margens brutas de 12 meses nos últimos 5 anos.

O fator poder de precificação oferece um forte desempenho nos EUA

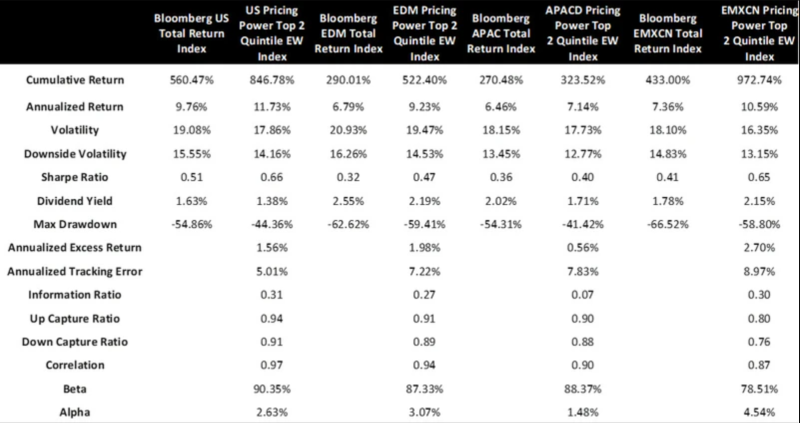

Descobrimos que as empresas identificadas por nossa medida de poder de precificação têm superado o mercado mais amplo de maneira significativa e consistente nos últimos 15 anos com menor volatilidade e menores desvalorizações máximas.

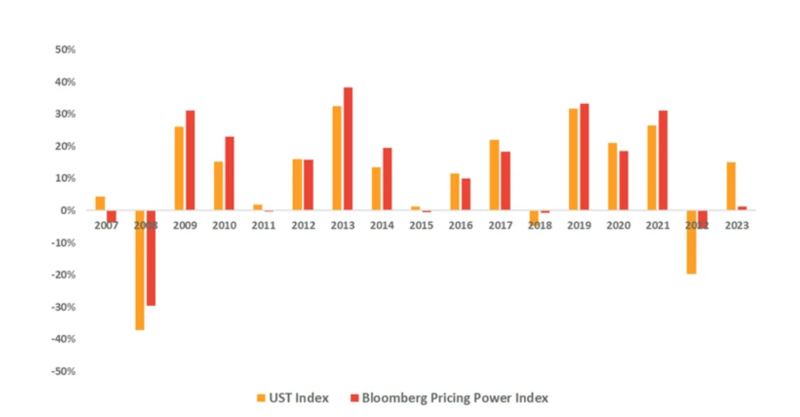

O Índice Bloomberg Pricing Power (BPPUS Index), que seleciona 50 ações de empresas de grande e média capitalização dos EUA com o maior poder de precificação, superou de maneira consistente o benchmark subjacente em anos de alta e baixa ao subir mais nos anos de alta e ao não cair tanto durante os de baixa.

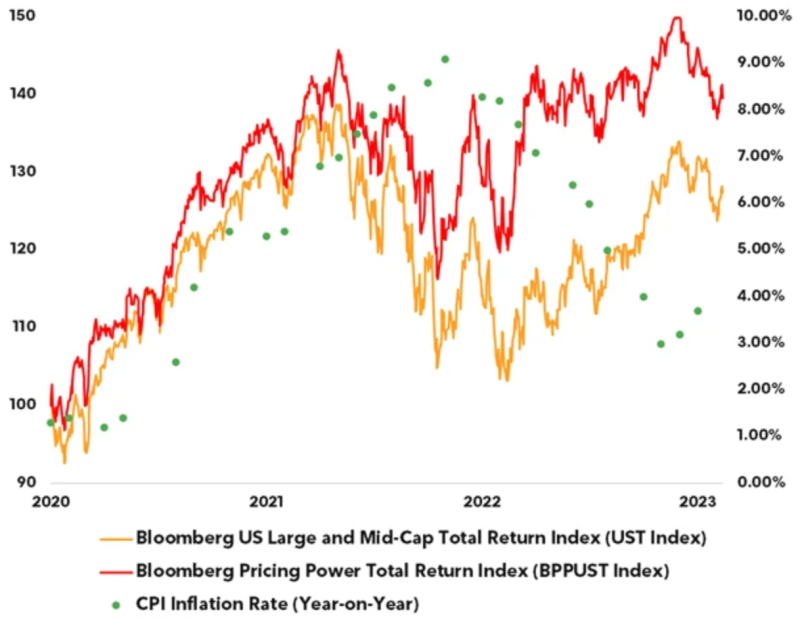

Desde setembro de 2020, a inflação nos Estados Unidos atingiu seu nível mais alto em 40 anos. Em resposta, o Federal Reserve elevou a taxa de juros (Fed Funds Rate) no ritmo mais rápido já registrado, de 0,25% para 5,5%, causando um dos maiores selloffs de ações e títulos da história recente. A Figura 3 mostra que o Índice Bloomberg Pricing Power teve um desempenho resiliente durante este período: não só se manteve melhor do que o benchmark em 2022, como também teve uma reversão mais acentuada.

Poder de precificação: forte desempenho nos mercados mundiais

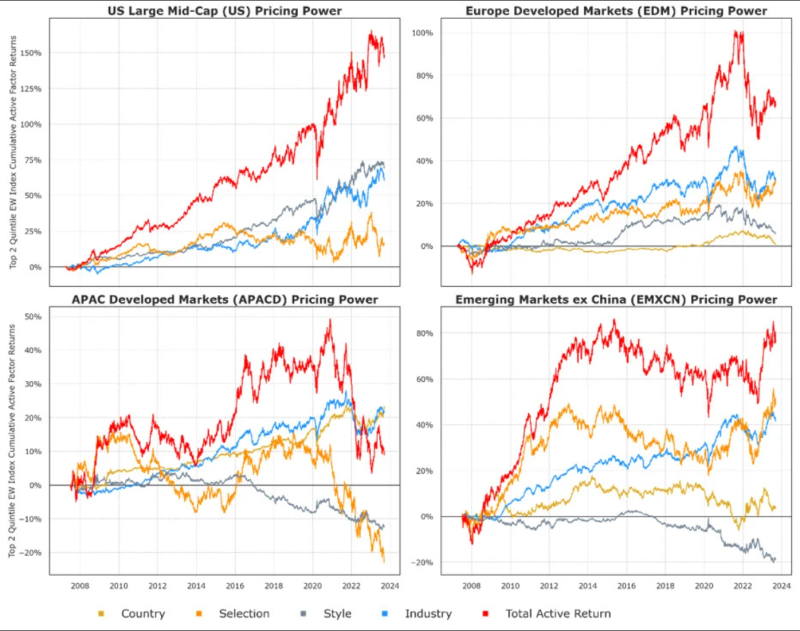

Se o fator de poder de precificação apenas teve um bom desempenho nos EUA no período de 2007 até 2023, isso pode ter sido por acaso e, portanto, trata-se de algo menos persuasivo. Ampliamos nossa análise com a criação de índices de poder de precificação em quatro mercados mundiais diferentes entre 2003 e 2023, ou seja, em um período de vinte anos.

Os índices de poder de precificação superaram de forma significativa e consistente seus respectivos índices de benchmark com características de risco e retorno semelhantes. De forma notável na Europa e nos mercados emergentes, os índices de poder de precificação alcançaram os retornos médios anuais dos EUA e vão contra a narrativa de que o restante do mundo teve um desempenho uniformemente abaixo dos EUA na última década.

Poder de precificação de ações: maior qualidade, maior crescimento e menor beta

Então, por que o índice de poder de precificação teve um desempenho superior, apesar de ser um conceito tão amplamente conhecido? Para compreender as origens do desempenho superior do índice de poder de precificação, estudamos o índice por meio da análise que usa o modelo de risco de fatores MAC3 de última geração da Bloomberg.

Descobrimos que o índice de poder de precificação tem características fatoriais muito consistentes. Podemos observar na Figura 5 que, em cada região, o poder de precificação acumulou retornos excedentes bastante significativos com as exposições ativas aos setores (em relação ao benchmark), retornos significativos com exposições a fatores de estilo nos EUA e na Europa e, por fim, em cada caso, uma quantidade significativa e persistente de retornos de efeito não fatorial ou seletivo.

É claro que os retornos obtidos com fatores de estilo e setor durante qualquer período histórico, inclusive de 20 anos, podem ser inconstantes. É mais útil observar os tipos de exposição ou as características que as empresas com poder de precificação tendem a ter.

Em termos de fatores de estilo, as empresas com poder de precificação tendem a ter uma qualidade mais alta (lucrativas e com baixa alavancagem financeira), um beta de mercado menor, um crescimento modestamente mais rápido e um valor curiosamente mais baixo (em outras palavras, relativamente mais caras em termos de valuation).

Esta é uma combinação interessante de exposições a fatores de estilo. O risco criado pelo valuation relativamente mais alto em um ambiente de compressão é compensado pela menor exposição ao beta de mercado, conforme evidenciado no selloff do mercado de ações em 2022 (Fig. 3). Por outro lado, o beta de mercado baixo é compensado pelo crescimento modestamente mais alto.

Em termos de fatores do setor, as empresas com poder de precificação tendem a estar nos setores industriais, de produtos de consumo básicos e de consumo discricionário. Não deveria ser uma surpresa encontrarmos muitas empresas com poder de precificação nestes setores, pois elas tendem a ser fornecedoras de itens difíceis de substituir para empresas e consumidores. Os clientes tendem a acomodar os aumentos de custos dos produtos destes fornecedores, enquanto reduzem as despesas em outras categorias.

Empresas com poder de precificação são “compounders de qualidade discretas”

Com base em nossa análise, já podemos presumir que as empresas que praticam o poder de precificação, conforme identificadas por nossa métrica, não são as empresas de maior prestígio e que mais chamam a atenção, mas sim aquelas que tendem a ser “compounders de qualidade discretas”. Elas tendem a ser fornecedoras de nicho com lucros, fluxos de caixa e margens de lucro muito robustos e estáveis, pois podem repassar os aumentos nos custos.

Se analisarmos rapidamente as empresas que mais apareceram em nossos índices de poder de precificação ao longo dos anos, vemos que esse é de fato o caso, com apenas algumas variações regionais sutis. Nos EUA, observamos que as empresas com poder de precificação tendem a ser fornecedoras de produtos de consumo básicos ou fornecedoras industriais especializadas. Bons exemplos incluem Costco, Pepsi, Eaton ou Autozone. Na Europa, observamos padrões semelhantes, mas também vemos empresas de luxo como a LVMH ou a L’Oréal, que são “empresas de crescimento de qualidade” da Europa.

Neste artigo, apresentamos uma nova maneira simples de captar o “poder de precificação” como conceito de forma sistemática e mostramos que o poder de precificação tem fornecido uma fonte robusta e consistente de retornos de ações no longo prazo em vários mercados em todo o mundo. Com a economia global claramente preparada para entrar em uma nova era macroeconômica de inflação mais elevada, em contraste com a última década, acreditamos que o poder de precificação forneça aos investidores um tipo de exposição a ações exclusivamente adequado e uma possível fonte de alfa.

- A Invesco Ltd lançou o ETF Invesco Pricing Power com base no BPPUS Index sob o ticker POWA.

Acesse I<GO> no Terminal ou navegue em nosso site para saber mais sobre os índices da Bloomberg e solicitar uma consulta com um especialista em índices.

The data and other information included in this publication is for illustrative purposes only, available “as is”, non-binding and constitutes the provision of factual information, rather than financial product advice. BLOOMBERG and BLOOMBERG INDICES (the “Indices”) are trademarks or service marks of Bloomberg Finance L.P. (“BFLP”). BFLP and its affiliates, including BISL, the administrator of the Indices, or their licensors own all proprietary rights in the Indices. Bloomberg L.P. (“BLP”) or one of its subsidiaries provides BFLP, BISL and its subsidiaries with global marketing and operational support and service.