Freada da economia doméstica, perda do grau de investimento, juros mais altos, crise política e depreciação além do esperado da moeda brasileira criam um cenário de grande incerteza e dificultam a tomada de decisões no setor corporativo. Estes foram os temas discutidos durante o IV Simpósio para Empresas “Atual Cenário Econômico e Previsões para 2016”, realizado no escritório da Bloomberg em São Paulo, em 22 de setembro.

Naquela mesma manhã, a taxa de câmbio ultrapassou pela primeira vez a barreira de 4,00 reais por dólar, nível que, segundo o palestrante Marco Maciel, economista sênior da Bloomberg Intelligence, nem se cogitava oito meses atrás e que piora substancialmente as perspectivas para a inflação, os juros e a economia real. “Se o câmbio for inflacionário, a taxa Selic tem de ser mantida em 14,25% durante todo o ano que vem, o que significa mais um efeito de contração sobre o PIB”, Maciel afirmou.

Além da lentidão da economia e da queda da demanda, os juros já em patamar elevado e a improbabilidade de afrouxamento da política monetária pelo Banco Central do Brasil em um cenário de alta da inflação representam mais um fator de compressão da rentabilidade das empresas.

Diego Gauto, sócio-fundador da Tailor Consulting e diretor do Comitê de Economia de Jovens Empreendedores da Federação das Indústrias do Estado de São Paulo (Fiesp), alertou sobre o grande aperto no mercado de crédito, com os bancos já sendo mais criteriosos na concessão de financiamentos e recusando novos relacionamentos. “As condições de crescimento são pífias. Mesmo em 2017 e 2018, a recuperação será muito lenta, se houver. Precisaremos estar muito atentos para enfrentar esses dois ou três anos de grande dificuldade”, disse.

Com empresas lucrando menos, a arrecadação do governo fica ameaçada, mesmo diante da urgência do ajuste fiscal, que já enfrenta a dura oposição do Congresso Nacional e a própria natureza resistente dos gastos públicos.

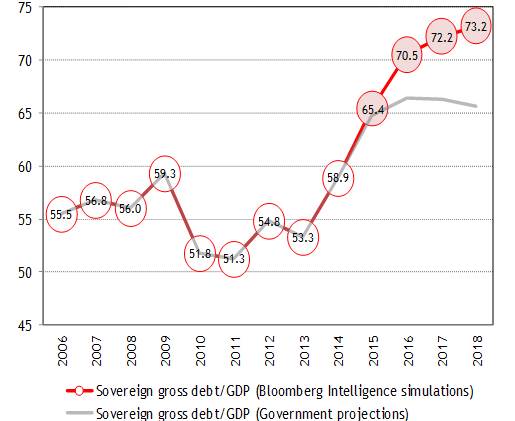

Segundo José Francisco de Lima Gonçalves, economista-chefe do Banco Fator e professor da Faculdade de Economia, Administração e Contabilidade da Universidade de São Paulo (FEA/USP), não haverá superávit primário porque “as despesas são incomprimíveis e porque, se o setor privado não dá resultado, não arrecada imposto.” Ele foi taxativo quanto ao desfecho das negociações em torno do esforço fiscal: “Tem de ficar claro que não vai acontecer ajuste. A trajetória de divida vai piorar e passar de 70% do PIB”. Sobre a economia real, seu tom também foi de pessimismo, alertando sobre a “percepção de que a recessão é muito forte e muito longa”.

Fatores externos também a prejudicam a evolução da economia brasileira, notadamente a eventual elevação do juro básico dos EUA, que tende a elevar as taxas de financiamento ao redor do mundo, e o desaquecimento da atividade na China, que impacta negativamente os preços das commodities, que por sua vez enfraquecem as taxas de câmbio de países exportadores de matérias-primas, como o Brasil.

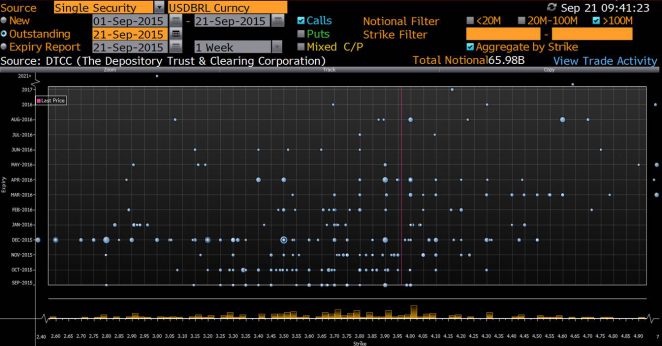

Neste contexto, a questão não é se uma empresa com exposição em moeda estrangeira deve fazer hedge cambial, mas sim como e quando, recomenda Alex Lima, especialista de câmbio da Bloomberg. Em meio a tantos desdobramentos desanimadores, ele destacou operações de custo baixo e grande potencial de ganho no mercado de câmbio, demonstrando com funções do terminal, como a calculadora de opções OVML, que posições vendidas em real estão ficando atraentes para a comunidade especulativa e para estratégias de hedge.

O especialista mostrou o aumento da concentração de contratos de opção de valor elevado registrados na Depository Trust and Clearing Corporation (DTCC) com exercício da taxa de câmbio em patamares que chegam a 4,60 reais por dólar em agosto de 2016.

A valorização adicional da moeda americana também é esperada pela maioria dos convidados do Simpósio. Pesquisa realizada durante o evento indicou que 62% dos participantes projetam a taxa de câmbio entre 4,00 reais e 4,50 reais por dólar no final do ano que vem.