Análise realizada por Mustafa Okur, analista de setor da Bloomberg Intelligence, e por Karen Ubelhart, analista de setor sênior da Bloomberg Intelligence. Exibido antes no Terminal Bloomberg.

Empresas dos EUA com atuação em vários setores, como Eaton, Fortive e Dover, reduziram sua exposição a mercados finais voláteis, como o de energia, ao longo dos anos e podem se sair relativamente melhor em uma possível recessão, em comparação a recessões anteriores e em relação às empresas de maquinário. Os fundamentos destas últimas, notadamente Caterpillar, Paccar e Terex, têm sido historicamente mais correlacionados com a produção industrial dos EUA.

Multi industriais melhor posicionadas para enfrentar a queda de produção industrial vs. empresas de maquinários

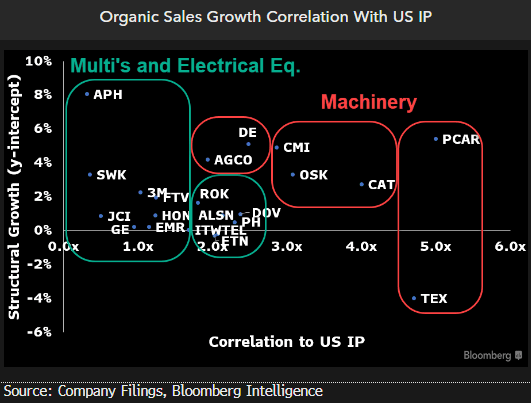

O crescimento das vendas de empresas com foco em várias indústrias e de equipamentos elétricos diversos, como a Amphenol, a Fortive e a Honeywell, parece menos exposto a um declínio potencial na produção industrial dos EUA no próximo ano. A base para essa perspectiva é a comparação com seus peers de maquinários e indústrias de grande capitalização com foco mais restrito, conforme nossa análise de regressão histórica dos últimos 14 anos. Neste grupo, as correlações históricas também podem superestimar o risco de vendas. Por exemplo, a Dover e a Eaton venderam suas participações em negócios cíclicos. Entre as empresas de maquinário, a Terex e a Paccar parecem mais expostas, enquanto a sensibilidade da Deere e da AGCO está mais próxima dos peers multi industriais, pois seus fundamentos estão fortemente ligados aos preços das safras.

A correlação R-quadrado da produção industrial (IP) para alguns — como Oshkosh, JCI e Deere — é baixa, sugerindo que sua variação de crescimento orgânico pode não estar tão fortemente ligada à métrica.

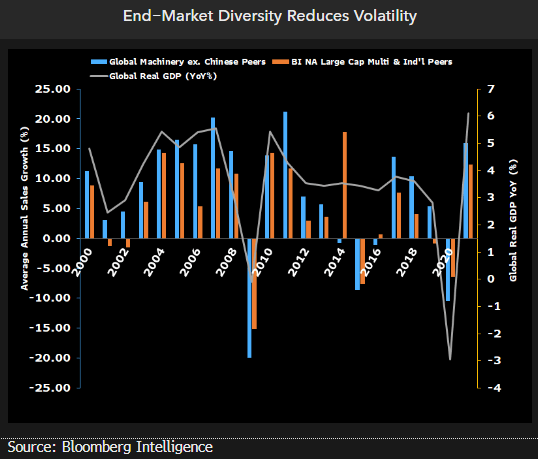

Ainda há dúvidas sobre o impacto da simplificação do portfólio durante crises globais

A tendência entre as multi industriais de simplificar seus portfólios pode ser testada conforme as economias globais se encaminham para a recessão. Muitas empresas industriais dos EUA alienaram porções significativas de seus ativos e têm exposição a menos mercados finais. Em ciclos anteriores, uma base de clientes e produtos diversificados, a exposição global e a gestão ativa de portfólios geraram flutuações mais baixas nas vendas e nos lucros do que empresas economicamente mais sensíveis, como a Caterpillar e a Deere. O crescimento médio de 3% da receita das grandes empresas industriais na última década ficou modestamente atrás da taxa de 4% dos fabricantes de máquinas de construção, porém com mais estabilidade e retornos mais altos, o que levou a múltiplos mais altos.

A Honeywell e a ITW permanecem bastante diversificadas e podem se sair melhor em uma recessão. Os desdobramentos da 3M com suas unidades de saúde e segurança alimentar podem aumentar a volatilidade dos lucros.

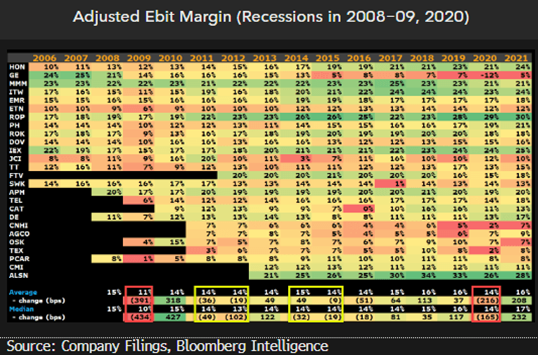

Crise de 2015-16: melhor guia para risco de margem do que recessões anteriores

Uma recessão em 2023 pode pesar nas margens operacionais, mas acúmulos elevados e preços solidificados podem limitar a queda a uma média de 100 pontos base, que está mais próxima de 2012 versus anos de recessão anteriores. Empresas, da Fortive até a Rockwell Automation, agiram para reduzir a exposição cíclica e aumentar a receita recorrente. A Eaton e a Dover venderam suas unidades de Hidráulica e Energia, mais voláteis do que o restante da empresa. A Eaton também vendeu parte de seu negócio de transmissão. A Parker-Hannifin continua muito sensível à produção industrial, embora a divisão aeroespacial de alta margem represente 25% das vendas com a aquisição da Meggit e esteja em uma fase inicial de recuperação.

Fabricantes de máquinas, como Caterpillar, Paccar e Terex, continuam mais expostos a um ciclo de baixa, pois seus mercados finais estão muito ligados à atividade econômica.

Diversidade reduzida pode testar valuations premium das multi industriais

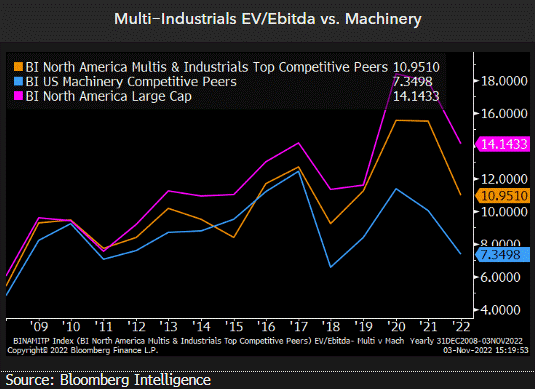

Com portfólios menores em um cenário econômico global mais fraco, empresas industriais de grande capitalização podem enfrentar maior sensibilidade econômica do que no passado. Historicamente, as multi industriais obtiveram números mais altos do que seus peers, como a de maquinários e outras mais cíclicas, refletindo menor volatilidade de resultados e retornos mais sólidos. Um indicador da Bloomberg Intelligence de multis norte-americanas mostra que negociaram com um prêmio múltiplo EV/EBITDA médio de 42% em relação ao setor de maquinário dos EUA nos últimos 10 anos e um prêmio de 16% para o grupo industrial peer mais amplo. Durante esse período, o retorno médio das empresas industriais diversificadas de grande capitalização sobre o capital investido de 12,2% comparou-se favoravelmente em relação aos 7% do setor de maquinários.

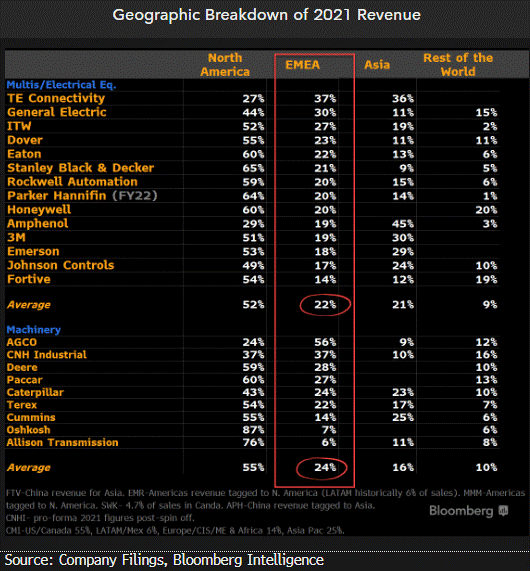

EUA dominam as vendas; Europa representa pouco mais de 1/5

A empresas industriais norte-americanas obtêm cerca de um quarto de sua receita da Europa, onde o crescimento econômico parece estar desacelerando em um ritmo mais rápido do que nos EUA, agravado pela dependência energética da Rússia. Entre os fabricantes de máquinas, a AGCO e a CNH Industrial têm uma exposição relativamente alta à Europa. A América do Norte, predominantemente os EUA, continua a ser o mercado final mais importante para a cobertura industrial da Bloomberg Intelligence naquela região, pois representa mais de metade das vendas.

Entre as multis, a GE e a TE Connectivity têm uma exposição relativamente alta na Europa, Oriente Médio e África. As taxas de produção das montadoras europeias afetam a receita desta última empresa.