Análise de Will Hares, analista de setor sênior da Bloomberg Intelligence, e Grant Sporre, analista de setor sênior. Exibido antes no Terminal Bloomberg.

A invasão da Ucrânia está causando uma volatilidade histórica em uma ampla gama de commodities devido ao aumento do risco geopolítico, à maior possibilidade de interrupções no fornecimento, a problemas logísticos e ao crescente isolamento comercial da Rússia após pesadas sanções de aliados ocidentais. Nossa equipe de commodities contemplou três possíveis caminhos e resultados geopolíticos pela frente: flexibilização, prolongamento e agravamento; e avaliou os possíveis cenários de preços correspondentes para as principais commodities energéticas, agrícolas e de metais durante os próximos doze meses.

Resumo da análise do cenário de preços de commodities

Petróleo Brent: flutuação depende dos desenvolvimentos geopolíticos na Rússia

Os três cenários de BI para o preço médio do petróleo bruto (Brent) nos próximos 12 meses – flexibilização (US$ 90), prolongamento (US$ 120) e agravamento (mais de US$ 160) – refletem a ampla gama de possíveis resultados geopolíticos decorrentes da invasão da Ucrânia pela Rússia. Os cenários BI também incluem a escala resultante da resposta dos países da OTAN às sanções da Rússia e à interrupção das exportações de petróleo do país.

Cenário de flexibilização: Brent a US$ 90 depende de uma rápida atenuação circunstancial

Este ano, o cenário de flexibilização, ou “bearish”, de BI para o petróleo Brent contempla uma solução diplomática de curto prazo, com um acordo de cessar-fogo e a consequente redução do conflito, bem como uma retirada total do exército russo da Ucrânia, o que resultaria no cancelamento das sanções ocidentais às exportações de petróleo russo e na normalização dos fluxos para os níveis pré-crise. Nestas circunstâncias, esperamos que o petróleo bruto Brent volte aos níveis pré-invasão de cerca de US$ 90 por barril, ainda refletindo um mercado físico apertado, os estoques baixos, a capacidade ociosa em declínio da OPEP+ e o aumento da demanda global.

Dada a intensificação da agressão militar da Rússia, este parece o menos provável entre os nossos cenários, já que a chance de um acordo de paz no curto prazo e o retorno ao ambiente operacional pré-invasão parece remota.

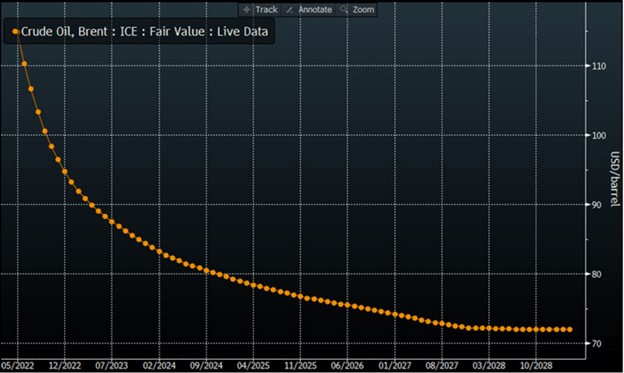

Consenso do petróleo Brent {CPFC <GO>}

Cenário de prolongamento: Brent a US$ 120 contempla a manutenção das sanções

O cenário base ou prolongado de BI para o petróleo Brent a US$ 120/barril tem como premissa a suposição de um conflito contínuo após a invasão da Ucrânia pela Rússia, com interrupção dos fluxos devido ao status quo das sanções às exportações russas de petróleo por alguns aliados ocidentais (EUA e Reino Unido). A expectativa é de que isto exclua a participação de importadores da Europa Oriental, que dependem fortemente do petróleo russo, como a Alemanha. Este cenário acompanha as contínuas “autossanções” – sanções impostas voluntariamente – de cargas de petróleo russas por traders, transportadoras e bancos, devido ao aumento do risco regulatório e de reputação e/ou razões éticas, embora elas não sejam explicitamente sancionadas.

Acreditamos que este cenário tem a maior probabilidade de ocorrer, dada a nossa visão de status quo, que inclui um prêmio de risco geopolítico na extensão do petróleo.

Modelo de oferta e demanda de petróleo de BI

Cenário de agravamento: Brent a US$ 160 em meio ao isolamento agudo da Rússia

O caso de agravamento de BI, ou cenário de alta do petróleo Brent a US$ 160/barril, tem como premissa a intensificação da guerra na Ucrânia, incluindo alvos generalizados e indiscriminados de civis, ou um conflito direto com a OTAN, forçando uma resposta econômica pesada dos aliados da OTAN a quaisquer custos. Isto poderia incluir um maior isolamento da Rússia com sanções diretas às exportações de energia, potencialmente estendendo-se a importadores de energia não-ocidentais, o que poderia remover do mercado a maioria das exportações de petróleo bruto e produtos russos de 5 milhões de barris por dia do mercado, ou 5% da demanda global.

Dado o cenário geopolítico sem precedentes, a grande incerteza em torno da invasão da Ucrânia pela Rússia e a consequente interrupção dos fluxos de energia, reconhecemos que os preços podem subir além do nosso cenário de agravamento.

Curva forward de petróleo Brent