Este artigo foi escrito por Mike Pruzinsky, gerente de produto de índices de ações da Bloomberg.

Análise de 2023

Diante da incerteza econômica e geopolítica, os mercados acionários globais se mantiveram notavelmente bem em 2023, à medida que a inflação caía e a possibilidade de uma aterrissagem suave se tornava mais clara. A paciência dos investidores foi recompensada, pois os mercados começaram a levar em conta o impacto dos cortes nas taxas do Federal Reserve até meados de 2024. Isto ajudou a impulsionar o índice Bloomberg World Large & Mid Cap (WORLD) positivamente, com novembro passado sendo o terceiro melhor mês dos últimos 10 anos. O índice subiu 22,2% durante o ano-calendário de 2023.

Ainda assim, a divergência entre regiões e estilos de investimento permaneceu alta, especialmente no mercado de ações dos EUA, onde o aumento das chamadas “Sete Magníficas” ações impulsionou retornos acima da média. Os setores tradicionais de comunicações, bens de consumo discricionários e tecnologia, que se recuperaram rapidamente do ano anterior, também sustentaram um desempenho robusto. Além disso, o otimismo em relação a tecnologias inovadoras como inteligência artificial (IA) e blockchain fortaleceu a força do mercado.

Este ano, os investidores estarão atentos a qualquer sinal de desaceleração no crescimento dos lucros corporativos. Os investidores também observarão a saúde do mercado imobiliário e dos setores financeiros, pois tendem a ser os mais expostos aos movimentos das taxas de juros. Conheça várias informações-chave que a equipe de produtos de Índices Bloomberg está monitorando para ajudar a navegar pelo caminho à frente.

Mercados desenvolvidos vs. Mercados emergentes

Os mercados desenvolvidos podem continuar liderando, ou as ações dos mercados emergentes estarão prontas para se libertar de uma década perdida?

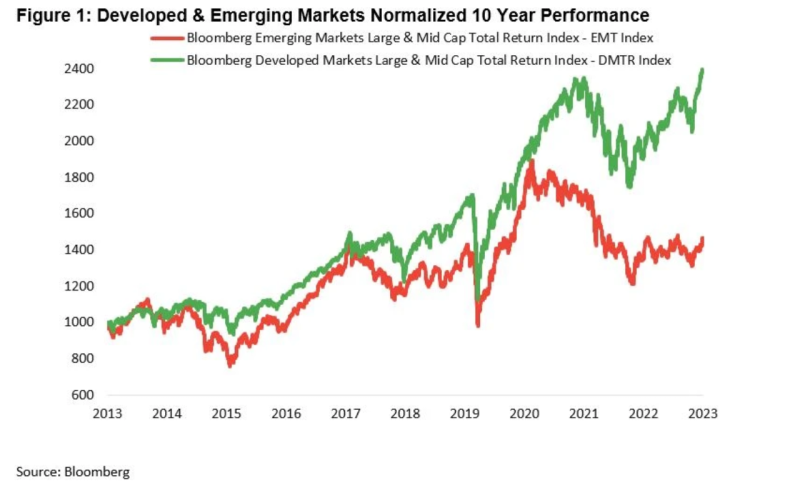

As ações dos mercados desenvolvidos, representadas pelo índice Bloomberg Developed Markets Large & Mid Cap (DM), superaram significativamente seus peers dos mercados emergentes desde 2013. Nos últimos 10 anos, o índice Bloomberg Emerging Markets Large & Mid Cap (EM) teve um retorno anual modesto de 3,9% e foi superado em mais de 93% cumulativamente. Isto levou os investidores a ponderarem sobre os méritos das ações dos mercados emergentes, já que agora elas são negociadas a alguns dos níveis relativos mais baratos em anos.

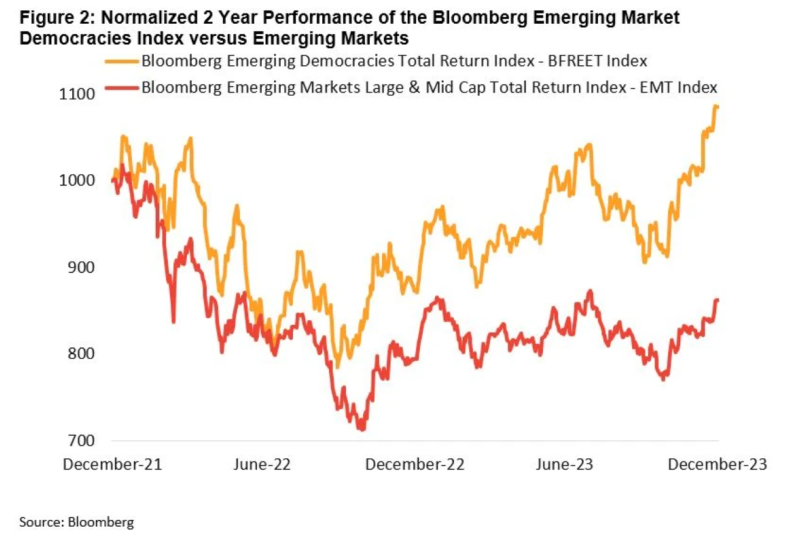

Uma análise aprofundada dos mercados emergentes identifica ainda mais oportunidades potenciais para selecionar empresas localizadas em países onde os direitos políticos e as liberdades civis são altamente respeitados. Estes mercados de ações apresentam frequentemente um quadro regulatório mais transparente e proteções a investidores otimizadas. Políticas de mercado livre também tendem a incentivar a competição e a inovação, impulsionando o crescimento econômico e o desempenho do mercado de ações.

Além disso, estes mercados se beneficiam muitas vezes de uma força de trabalho jovem e em crescimento, o que pode impulsionar a produtividade e a expansão econômica. Uma análise do índice Bloomberg Emerging Market Democracies Total Return (BFREET), que é desenvolvido para acompanhar o desempenho de empresas pertencentes a países classificados como democracias eleitorais de acordo com a Freedom House, mostra um desempenho relativo superior durante o recente período de aumento da tensão global.

O que as ações das “Sete Magníficas” farão para uma nova apresentação?

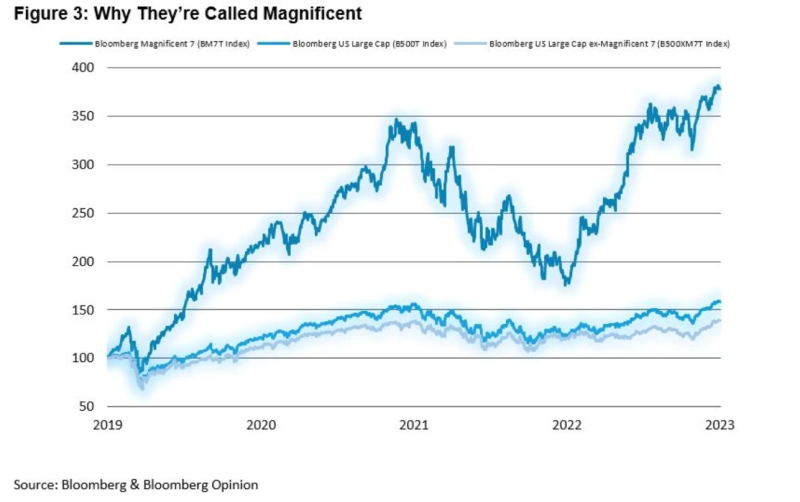

O índice Bloomberg Magnificent 7 Total Return (BM7T), composto por Amazon, Apple, Google, Meta, Microsoft, Nvidia e Tesla, com peso distribuído igualmente e reequilíbrio trimestral, subiu impressionantes 107% em 2023 e, até o fim de dezembro, representava mais de 27% do valor de mercado do índice Bloomberg US Large Cap (B500). Este risco de concentração levou muitos a comparar o desempenho com e sem estas sete ações.

Até o momento, não havia índices amplamente divulgados disponíveis e adequados para responder a estas perguntas. No entanto, utilizando os dois índices da Bloomberg mencionados acima, juntamente com o recém-lançado índice Bloomberg US Large Cap ex-Magnificent 7 Total Return (B500XM7T), torna-se fácil realizar este tipo de análise ao comparar desempenho e valuation.

Com o recente desempenho das “Sete Magníficas”, alguns analistas mais pessimistas têm traçado paralelos com outros períodos do mercado em que empresas selecionadas impulsionaram o desempenho concentrado em empresas, como o Nifty 50 e a bolha da Internet. Com as “Sete Magníficas” constituindo um peso significativo nos índices ponderados pelo valor de mercado, isto serve como um lembrete aos investidores de que nem todos os índices são criados iguais e que agora pode ser um momento oportuno para explorar a adequação do uso do benchmark.

Comercialização de inteligência artificial e geração de lucro

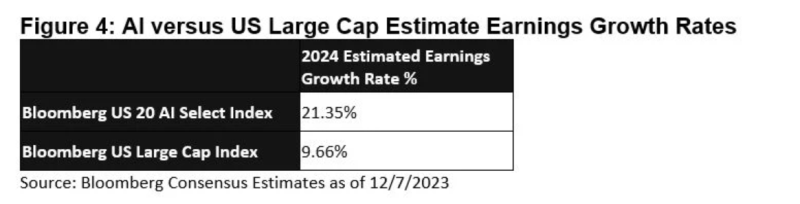

O potencial da inteligência artificial (IA) para revolucionar setores e oferecer às empresas uma vantagem competitiva foi destaque de todas as manchetes em 2023. As tecnologias impulsionadas por IA, incluindo aprendizado de máquina e processamento de linguagem natural, continuam a encontrar mais aplicações em uma variedade de setores, como finanças, saúde e tecnologia. Esta adoção e o potencial de crescimento contínuo tornaram as ações de empresas de IA atrativas para os investidores, já que estas empresas estão na vanguarda da inovação.

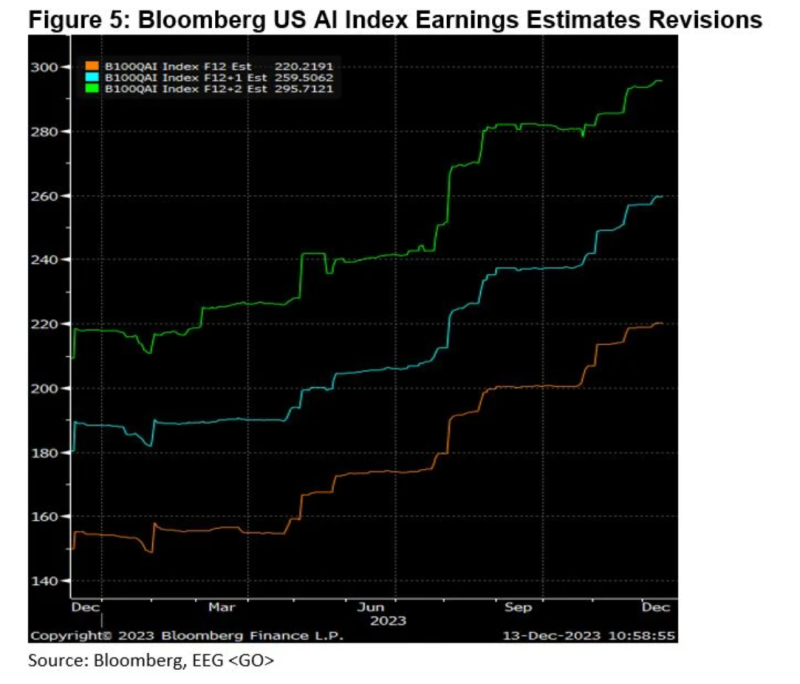

As perspectivas de longo prazo para o índice Bloomberg US 20 AI Select Total Return (B100Q) mostram que isso se traduzirá no resultado final, já que estima-se que o crescimento dos lucros em 2024 seja maior do que o dobro do mercado em geral.

Além disso, a IA pode continuar sendo um catalisador para mais revisões positivas de lucros em 2024.

Como investimentos fatoriais evoluem?

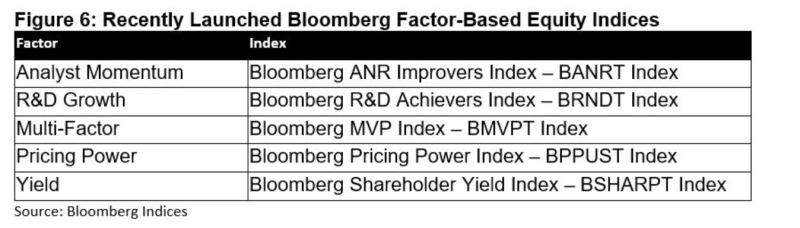

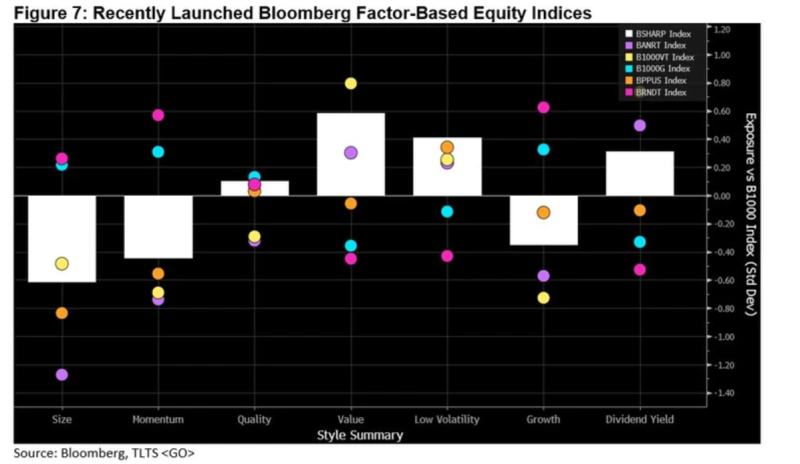

Até o momento, a década de 2020 apresentou um cenário macroeconômico muito diferente do da década anterior, com taxas de juros e inflação mais altas — esta última não vista há quase 40 anos. No entanto, o cenário macro recente pode apresentar uma oportunidade para o surgimento e destaque de novas estratégias sistemáticas de investimento por fatores. Embora os investidores frequentemente pensem nos tradicionais fatores de valor e crescimento, a equipe de pesquisa de índices da Bloomberg tem trabalhado no desenvolvimento de estratégias de índices inovadoras e baseadas em fatores que funcionam em uma variedade de condições econômicas. Estes índices tendem a ser baseados em conjuntos de dados exclusivos que podem oferecer aos investidores uma vantagem em comparação com os fatores mais comumente alocados.

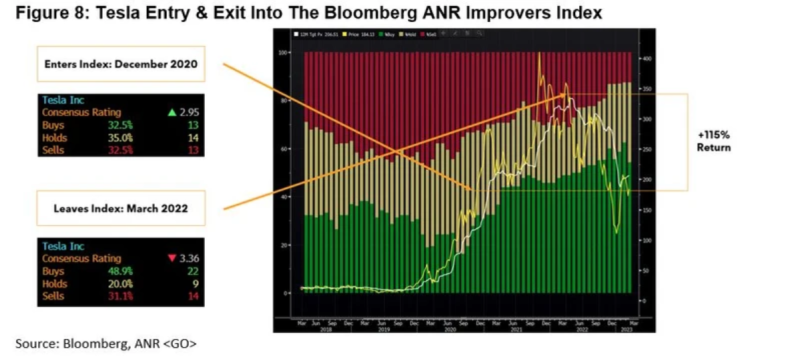

For example, take the Bloomberg ANR Improvers Total Return (BANRT) Index, which leverages the consensus analyst estimates that Bloomberg compiles from the popular ANR <GO> function. To determine selection, the index looks at companies with the highest analyst recommendation improvement score over time, with the idea being to select stocks that analysts have become more bullish on without converging to the consensus.

Outro índice interessante de se observar é o Bloomberg Pricing Power Total Return (BPPUST), que busca identificar empresas bem posicionadas para manter uma margem de lucro estável repassando os custos para consumidores leais. O índice utiliza pesquisas-chave para selecionar sistematicamente empresas que não necessariamente têm margens altas, mas estabilidade na margem de lucro bruto.

Para mais infomações, veja o blog e o artigo Decifrando o código do poder de precificação.

O IRA e a IIJA beneficiarão empresas focadas em infraestrutura e energia renovável?

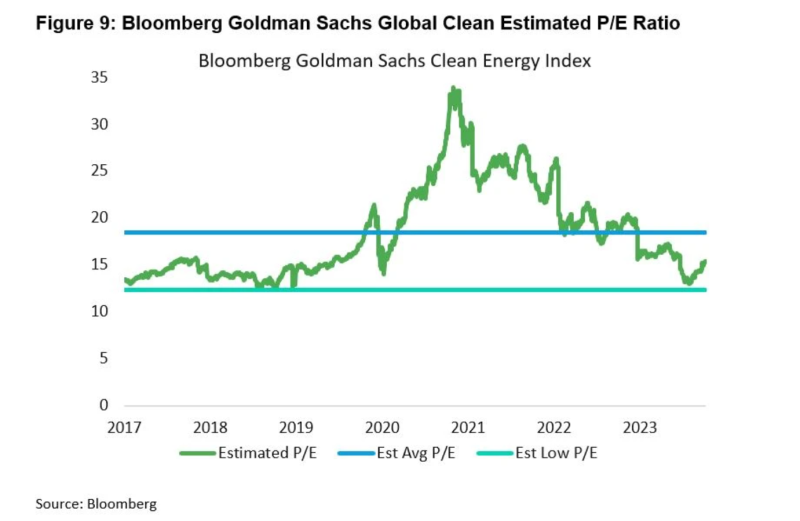

Embora as ações de energia limpa tenham enfrentado desafios no ano passado, as políticas governamentais e o compromisso de combater as mudanças climáticas podem apoiar um cenário otimista para 2024. Em particular, o Ato de Redução da Inflação (IRA) e a Lei de Investimento em Infraestrutura e Empregos (IIJA) aparecem como importantes catalisadores potenciais para os resultados financeiros de empresas que apoiam infraestrutura, energia renovável, eletrificação e soluções de adaptação climática. Com o aumento da demanda futura por esses serviços, as ações de energia solar, biocombustíveis e hidrogênio podem oferecer potencial de valorização.

O índice Bloomberg Goldman Sachs Clean Energy Total Return (BGSCET) é desenvolvido para utilizar insights tanto da Bloomberg New Energy Finance (BNEF) quanto da Bloomberg Intelligence (BI). Apesar de ser negociado em um múltiplo de lucros prospectivo maior do que a média durante a maior parte da década, o índice recentemente atingiu seu ponto mais baixo, mas ainda está bem abaixo de sua média histórica. Estsas baixas expectativas dos investidores, combinadas com o apoio do governo dos EUA, devem ajudar as perspectivas dos membros do índice em 2024 que estão apoiando estes esforços.

Como a indexação evoluirá com o investimento personalizado?

A indexação por meio de investimentos passivos continua a ressoar com os investidores, já que os ETFs e produtos baseados em índices têm visto 10 anos seguidos de entradas, enquanto os produtos ativos têm visto 10 anos seguidos de saídas. A natureza objetiva e transparente da previsibilidade da indexação conquistou os investidores, já que os índices tendem a se comportar como o previsto.

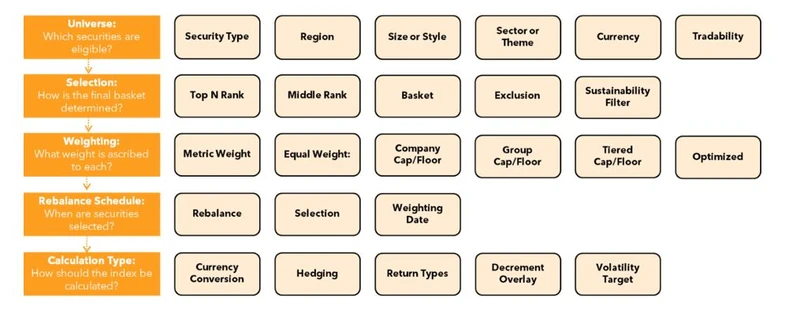

Esta validação dos índices pelos proprietários de ativos e pelos emissores de produtos levou a um aumento da sofisticação na realização de seus objetivos por meio de uma abordagem baseada em regras. Os Índices de Ações da Bloomberg adotam uma abordagem de blocos de construção para a personalização, pois os índices podem ser adaptados para controlar a elegibilidade, a seleção de ativos, a ponderação, o tipo de cálculo e mais.

Em 2024

Em resumo, a perspectiva do mercado de ações para 2024 parece otimista, impulsionada por uma recuperação econômica contínua, avanços tecnológicos e políticas fiscais de apoio. Ainda assim, os investidores devem permanecer vigilantes monitorando mudanças nos fatores geopolíticos e nas condições econômicas. Uma estratégia prudente de índice pode ajudar a navegar por quaisquer desafios potenciais que surjam, ao mesmo tempo em que capitaliza as muitas tendências empolgantes e emergentes.

Saiba mais sobre os índices da Bloomberg.