Este artigo foi escrito por Jim Wiederhold, gerente de produtos de índices de commodities da Bloomberg.

Os anos de 2021 e 2022 foram anos excepcionais para commodities, impulsionados pelo aumento da inflação, com o índice Bloomberg Commodity (BCOM) registrando retornos de 27,1% e 16,1%, respectivamente. Por outro lado, 2023 marcou o primeiro desempenho negativo para o BCOM em três anos, com um retorno de –7.9%, em meio à desaceleração da inflação e do crescimento econômico. Ao iniciarmos o novo ano, destacamos seis temas-chave a serem observados para as commodities em 2024:

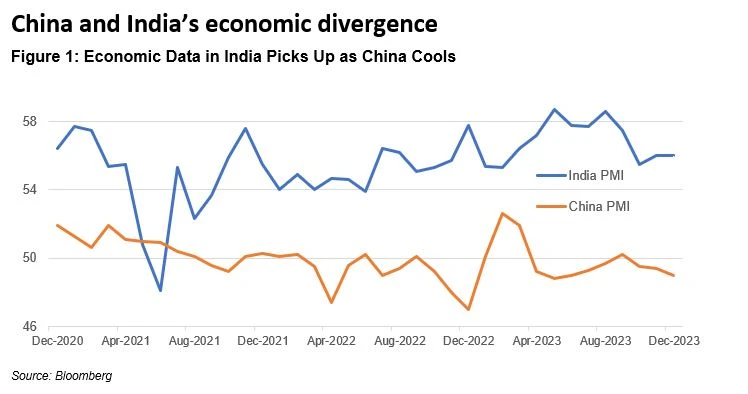

- As condições econômicas na China desempenharão um papel fundamental devido ao status do país como um dos principais importadores de commodities, mas o surgimento da Índia como outro grande importador, aumentando a demanda por commodities, também será um fator a ser considerado. Se a demanda da China diminuir, é provável que a Índia assuma o controle, já que as balanças comerciais mundiais se alteram.

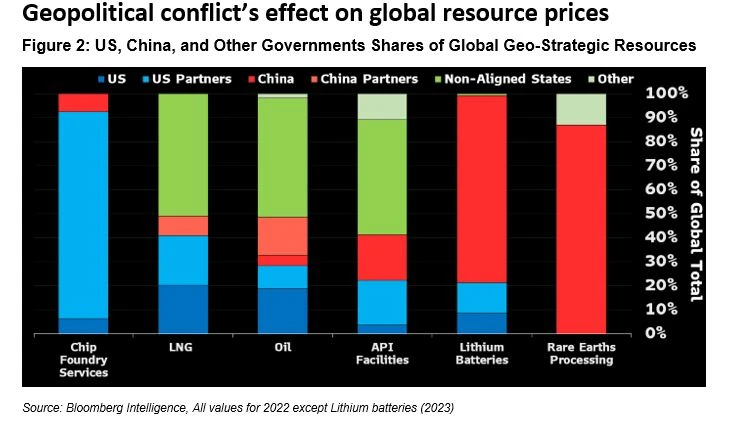

- Conflitos geopolíticos e tensões globais têm se intensificado nos últimos dois anos, e isso provavelmente continuará em 2024. Os preços das commodities tendem a se mover rapidamente após o início de um conflito, pois eventos incomuns levam os participantes do mercado a se posicionarem rapidamente com base em como percebem que estes eventos irão afetar os fatores de oferta e demanda.

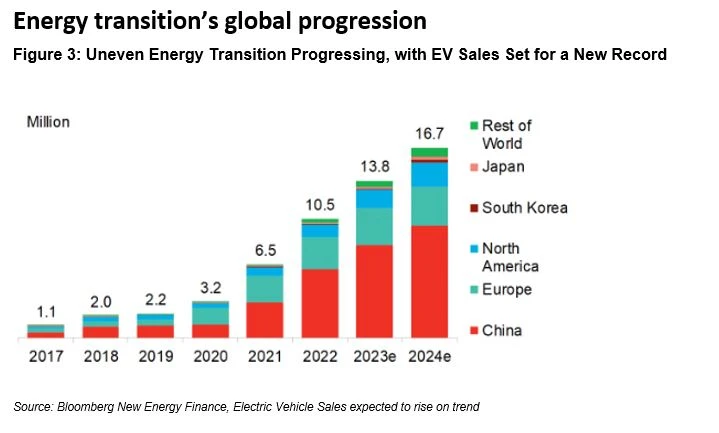

- A transição energética deve continuar a ganhar impulso ao longo de 2024, já que as economias desenvolvidas estão sob crescente pressão para se afastar dos combustíveis fósseis em direção a uma economia eletrificada.

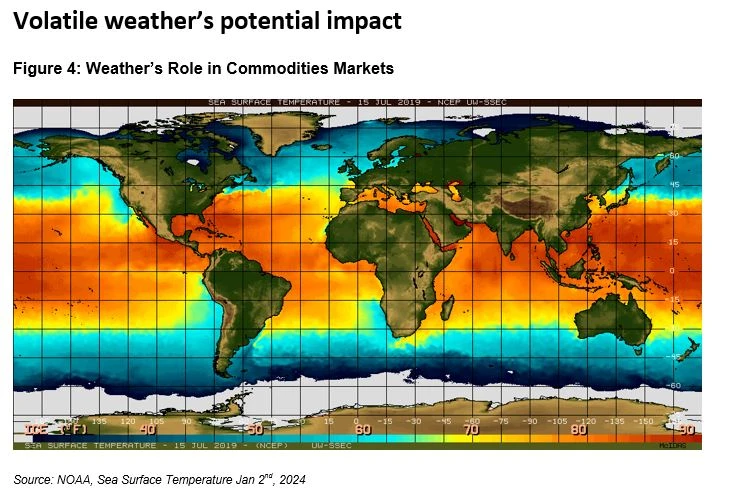

- Eventos climáticos adversos em 2023 ocorreram com maior frequência, incluindo um histórico El Niño. Estes padrões meteorológicos de longo prazo podem ter um impacto duplo sobre as commodities em 2024 — primeiro, com a produção agrícola; segundo, com a logística da cadeia de fornecimento.

- O caminho da inflação, as políticas dos bancos centrais e a direção do dólar americano terão papéis proeminentes na direção dos preços das commodities ao longo do ano.

- As estruturas das curvas de futuros de commodities irão testar um dos principais argumentos otimistas para a tese do superciclo de commodities desta década, dependendo da direção e forma das curvas de commodities individuais.

Os índices PMI de manufatura da Índia têm estado fortemente em território expansionista (acima de 50) nos últimos dois anos, enquanto a China tem divulgado leituras consistentes em território contratual (abaixo de 50). Historicamente, a China tem sido o maior importador de commodities por uma margem significativa. Em 2023, a população da Índia ultrapassou a da China, marcando um marco significativo em termos de crescimento. Neste momento, o sentimento mudou a favor da Índia com entradas de investimento, enquanto a China continuou a registrar saídas. A desaceleração gradual do crescimento chinês reduziu a demanda por commodities. O último índice de crescimento do PIB da Índia acima de 7% mostrou que o país vizinho da China está exibindo uma demanda saudável e uma economia forte e em crescimento.

Os participantes do mercado estavam pessimistas em relação aos mercados de ações da China, que encerraram 2023 em território negativo, enquanto o mercado de ações da Índia cresceu 20%. As duas maiores importações de commodities da Índia são petróleo bruto e ouro. As compras de petróleo bruto provavelmente continuarão fortes em 2024 devido à alta demanda industrial, mas os compradores indianos de ouro, que são principalmente investidores individuais, são altamente sensíveis a preços elevados e podem esperar por quedas de preço para comprar.

O início da guerra entre a Rússia e a Ucrânia em 2022 teve um efeito pronunciado nos preços das commodities no mundo. Os preços do gás natural, níquel e trigo dispararam naquele ano. Em 2023, observamos um movimento de reversão à média, quando os preços foram corrigidos para o lado negativo. No final de 2023, a situação incerta no Oriente Médio, com o conflito em Gaza, espalhou-se para ataques a navios no Mar Vermelho, que interromperam rotas de navegação e impulsionaram os preços do petróleo bruto. Estes conflitos abalaram os mercados de commodities, e uma escalada contínua poderia causar mais oscilações nas cadeias de fornecimento.

Nestas situações de crescente tensão, os metais preciosos tendem a se beneficiar no curto prazo. O ativo de refúgio seguro do mundo, o ouro, atingiu um recorde histórico de US$ 2.062 no fim de 2023. Um importante indicador líder, as compras dos bancos centrais, estiveram tão fortes como nunca nos últimos dez anos, e esta ação historicamente tende a preceder aumentos nos preços do ouro. 2024 será um bom ano para o ouro? Se os conflitos geopolíticos continuarem e se intensificarem, os investidores podem buscar o ouro para proteção, especialmente à medida que os mercados de ações altamente valorizados se acalmam.

Uma dinâmica interessante em relação aos preços do ouro em 2023 foi a quebra da correlação negativa histórica com os rendimentos reais. Normalmente, os preços do ouro caem quando os rendimentos reais aumentam. Esta relação se desfez no ano passado, já que o ouro subiu apesar do aumento dos rendimentos reais nos últimos dois anos. Conforme os fatores geopolíticos e macroeconômicos evoluem durante 2024, devemos ficar de olho na tradicional correlação negativa histórica e como ela se desenrola.

A Conferência das Nações Unidas sobre Mudanças Climáticas COP 28, realizada em novembro de 2024, provou ser histórica, pois foi a primeira vez que os países concordaram coletivamente em se afastar dos combustíveis fósseis. Alguns países têm liderado nesse aspecto, como a Alemanha, que relatou mais de 50% de sua energia produzida por fontes renováveis pela primeira vez em dezembro de 2023. Além da transição dos combustíveis fósseis, um foco renovado na ampliação do fornecimento de metais — incluindo níquel e metais de terras raras necessários para a eletrificação da economia mundial — foi observado em 2023 e provavelmente continuará em 2024.

Os mercados futuros de metais relativamente novos para cobalto e lítio negociaram volumes elevados em 2023 e podem ganhar ainda mais destaque em 2024 e além, à medida que este objetivo principal avança. Separadamente, os preços do urânio atingiram o maior nível em 16 anos, à medida que o clima político tem se voltado para a energia nuclear como uma alternativa viável de energia renovável.

Além de 2023 ter sido o ano mais quente já registrado em todo o mundo, de acordo com a Organização Meteorológica Mundial, também passamos por um evento climático histórico do El Niño. O El Niño de 2023 poderia estar entre os cinco mais fortes desde 1950. As commodities agrícolas, como cacau, café e açúcar, registraram desempenhos sólidos em 2023, com as condições climáticas sendo um fator chave na produção. Com ciclos de cultivo longos que abrangem vários anos, os danos ao fornecimento de colheitas devido a eventos climáticos excepcionais seriam muito mais disruptivos do que para outras commodities de crescimento mais rápido, como milho ou soja.

A mudança climática causou atrasos no transporte no Canal do Panamá devido aos baixos níveis de água no fim de 2023. A seca também criou pontos críticos no Rio Mississippi nos Estados Unidos e no Rio Reno na Europa. A maioria dos grãos e produtos agrícolas são transportados por meio de rotas comerciais marítimas. Portanto, vemos o clima como um duplo fator para a produção de colheitas e o transporte no que diz respeito às commodities agrícolas.

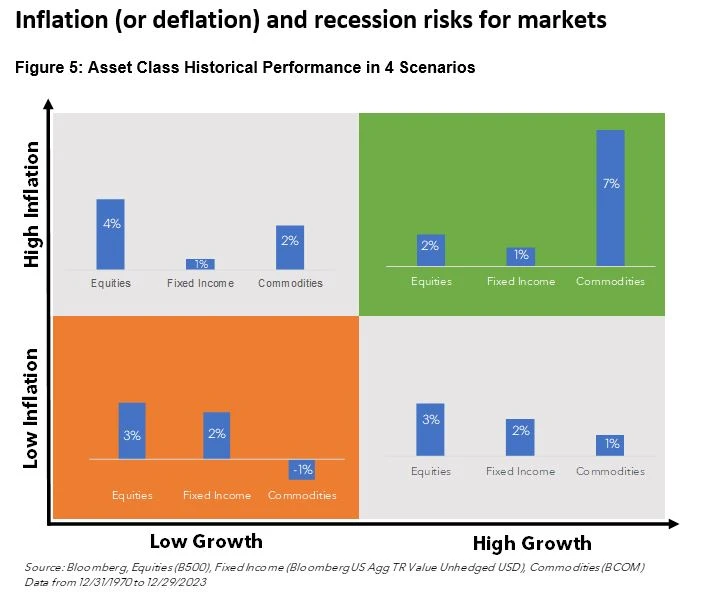

As commodities são tradicionalmente usadas para diversificar as alocações do portfólio, pois são as classes de ativos mais sensíveis à inflação — seus preços sobem significativamente quando a inflação aumenta e, inversamente, quando ela diminui. A questão para 2024 é se os ciclos agressivos de aperto monetário dos bancos centrais nos últimos dois anos conseguiram domar esta inflação ardente? Ao longo do último ano, empresas públicas de todos os setores citaram “custos crescentes” como desafiadores para suas margens em chamadas de ganhos.

Como mostrado na figura 5 no canto inferior esquerdo, uma possível recessão nos EUA reduziria a demanda por grande parte dos bens e serviços e, consequentemente, reduziria a demanda por commodities. Além disso, um desafio adicional para os preços do petróleo bruto seria o aumento na produção de países fora da OPEP+.

O início do superciclo de commodities em 2020 coincidiu com vários catalisadores-chave para o cenário otimista das commodities. Após a acentuada queda na atividade econômica no início da pandemia de COVID-19, os estímulos governamentais impulsionaram o crescimento econômico na maioria das nações desenvolvidas. A demanda aumentou, os gargalos nas cadeias de fornecimento foram amplificados e a inflação acelerou a uma das taxas mais rápidas da história.

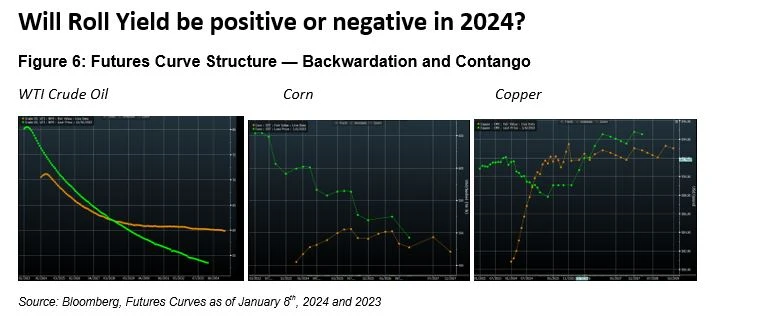

Esta dinâmica global de oferta/demanda levou a maioria das curvas de futuros de commodities a um estado de backwardation, em que os preços dos contratos futuros com data próxima são mais altos do que os preços dos futuros de commodities posteriores. Neste ambiente, uma exposição longa em commodities proporcionou um rendimento positivo de rolagem. O estado de backwardation significa que, mesmo se os preços das commodities permanecerem os mesmos, um investidor seria pago para manter esta posição longa com um “rendimento de rolagem”. Tradicionalmente, a maioria dos mercados de commodities tende a estar em estado de contango devido ao custo de armazenar barris de petróleo, sacas de milho e assim por diante. Uma exposição longa em commodities em contango apresenta um rendimento de rolagem negativo.

O custo de manter uma exposição longa em commodities se tornará negativo em 2024? O tempo dirá, mas para o começo deste ano, a curva de futuros do petróleo bruto ainda está em backwardation, semelhante ao ano anterior. Enquanto isso, outras commodities importantes, como os futuros de milho e cobre, já mudaram para contango, o que significa que o custo de manter uma exposição longa é maior ao rolar uma posição.

Na Figura 6, as linhas laranjas mostram a estrutura da curva mais recente, enquanto as verdes representam a visão histórica de um ano antes. A Bloomberg oferece soluções otimizadas de rendimento de rolagem que buscam investir em curvas futuras com custo mínimo de rolagem, sem sacrificar a sensibilidade ao preço e as restrições de liquidez.

Há muito a ser debatido sobre as perspectivas para as commodities em 2024. Neste blog, examinamos os seis principais fatores que acreditamos que serão os principais impulsionadores no próximo ano. Primeiro, olhamos para o leste, para a China e a Índia, para avaliar qual nação superpotência liderará a carga de demanda por commodities. As commodities sempre foram sensíveis a eventos geopolíticos (e políticos). Conforme os cenários se desenrolam, veremos o impacto nos preços das commodities e potencialmente uma maior volatilidade. A transição energética é um tópico importante e alinhado aos objetivos acordados na COP 28. Este ano, o potencial para situações climáticas extremas tem um impacto duplo nas commodities: produção e entrega na cadeia de fornecimento. Do ponto de vista macro, inflação e commodities andam de mãos dadas. Os mercados esperam uma trajetória de banco central muito mais assertiva; as commodities seguirão o mesmo caminho? Finalmente, avaliamos a dinâmica de oferta/demanda nas curvas futuras de commodities, passando de backwardation para contango, com soluções adequadas.

Nesta série de blogs, esperamos participar do debate e ouvir os argumentos a favor de preços de commodities mais altos ou mais baixos em 2024.

Saiba mais sobre as ofertas de índices de commodities da Bloomberg.