Artigo escrito por Kartik Ghia, pesquisador de soluções de índice e sistemáticas, Bloomberg.

Como avaliar o papel das commodities

Na última década, seja visto sob a perspectiva do risco climático ou do desenvolvimento econômico sustentável, o investimento sustentável tornou-se um tema cada vez mais proeminente nas deliberações dos investidores. Embora seja comum nos portfólios de ações e de renda fixa, o investimento sustentável ainda não foi totalmente adotado pelos investidores de commodities, principalmente devido a questões que tratam do objetivo de tais portfólios de commodities e a falta de consenso sobre o que isso significa em relação à construção de portfólios. Além disso, há um mal-entendido fundamental sobre os princípios de sustentabilidade aplicados a benchmarks de base ampla, em comparação com cestas temáticas mais concentradas — que muitas vezes focam em setores específicos.

A distinção entre as duas abordagens de investimento está diretamente relacionada ao papel das commodities nos portfólios dos investidores. Os detentores de ativos tendem a considerar que as commodities têm três usos principais: proporcionar diversificação às participações em ações e renda fixa, cobrir o risco de inflação e obter exposição ao ciclo econômico. Dadas as diferenças nos perfis de retorno do setor, nos níveis de produção e nos papéis econômicos, o atendimento aos três objetivos exige exposições a uma ampla cesta de commodities — por exemplo, o índice Bloomberg Commodity, que contém 24 commodities denominadas em dólares americanos. A principal dúvida dos investidores é se a introdução de um objetivo sustentável mantém as propriedades de alocação de ativos em seus portfólios de commodities existentes. Diferenças significativas provavelmente exigiriam uma reavaliação do papel das commodities no portfólio base. Em contraste com os mercados de ações e de renda fixa, os portfólios de commodities contêm muito menos ativos, e as correlações entre esses ativos tendem a ser relativamente baixas. Isto pode tornar complicada a tarefa de reponderar as exposições às commodities, dada a necessidade de equilibrar os objetivos de sustentabilidade e manter o perfil de retornos existente.

Por que os investidores deveriam se importar com o desenvolvimento sustentável

O desenvolvimento sustentável pode ser amplamente definido como um plano para o desenvolvimento econômico que leve em conta o esgotamento e/ou a degradação de recursos naturais. Medidas como as emissões de gases do efeito estufa (GEE), o uso de água e a biodiversidade estão entre as medidas mais populares citadas pelos praticantes como indicativas de esgotamento das reservas naturais. Isto, além do fato de as emissões de GEE serem um dos principais dados de entrada na avaliação das consequências das mudanças climáticas, torna as emissões de GEE um ponto de partida natural a partir do qual é possível avaliar os portfólios.

Ao contrário dos portfólios de ações e de renda fixa, os investidores de commodities tendem a obter exposição por meio de derivativos negociados em bolsa. Considerando que as participações em futuros não afetam diretamente a demanda e a oferta físicas e que o volume de derivativos, para uma determinada commodity, é múltiplo do volume físico, por que os investidores financeiros precisam se preocupar com as emissões de GEE subjacentes?

Há duas razões importantes. Em primeiro lugar, os retornos dos derivativos refletem os movimentos no preço do ativo físico subjacente. Assim, sem a commodity, não há retorno dos futuros de commodities. Para obter exposição ao perfil de retorno oferecido por um benchmark amplo, a commodity física deve ser produzida. Isto, por sua vez, cria emissões de GEE derivadas dos processos de produção. Em segundo lugar, a sensibilidade dos produtores e consumidores de commodities ao preço difere, com os produtores geralmente sendo mais sensíveis ao preço (isso é referido como a “elasticidade da oferta e da demanda”, respectivamente). O resultado é que a produção tende a diminuir mais durante períodos de queda nos preços do que a demanda cair durante períodos de aumento nos preços equivalentes.

Pesquisas acadêmicas sobre investimento corporativo sob momentos de incerteza (por exemplo, Investimento sob Incerteza, Dixit e Pindyck), que podem ser interpretadas como um aumento da variabilidade na lucratividade ou uma diminuição da lucratividade, destacam uma correlação negativa entre o gasto de capital e o aumento da incerteza. Como o gasto de capital geralmente envolve a compra de novos equipamentos, isso sugere que o aumento das despesas resulta em processos de produção mais eficientes — muitas vezes tanto em termos de produção por unidade quanto de emissões de GEE. Os investidores apenas de longo prazo fornecem suporte de preço aos produtores que buscam cobrir (hedge) a produção futura (apoio ao financiamento), o que pode ser visto como facilitação das melhorias de produtividade.

O enquadramento de investidores de longo prazo que fornecem apoio ao financiamento juntamente com o uso de instrumentos baseados em derivativos tem implicações importantes. No caso dos portfólios de ações, uma medida comumente usada é a de emissões do portfólio — destinadas a ser representativas das emissões de GEE “custodiadas” pelo investidor. Os investidores de futuros de commodities não podem reivindicar diretamente o ativo físico subjacente, mas ainda podem apoiar os preços, resultando em um benefício para os produtores que fazem hedge da produção. Uma métrica que reflete o papel dos investidores de commodities é uma adaptação da medida de emissões do portfólio. Para cada dólar americano investido em um portfólio de commodities, o apoio ao financiamento pode ser definido como uma soma ponderada das emissões de GEE associadas a cada uma das commodities. Esta medida é uma analogia macroeconômica para as emissões do portfólio, representando a quantidade ponderada de emissões apoiadas pelo investimento em futuros. Traduzida para a noção de um portfólio sustentável, a medida de interesse é a diferença no apoio ao financiamento entre o benchmark tradicional e o portfólio sustentável — com a diferença sendo causada exclusivamente pela realocação de ponderações das commodities.

Como os dados são coletados?

Normalmente, os dados de emissões de GEE são coletados por meio de relatórios anuais e de sustentabilidade das empresas. No entanto, neste caso, como cada commodity é produzida por várias empresas, e muitas delas são privadas (e, portanto, não divulgam tais informações), esta não é uma opção. Além disso, embora os dados coletados pelas empresas tendam a ser definidos pelos limites do escopo 1, 2 e 3, é mais significativo definir o ciclo de emissões de commodities de acordo com os processos de produção que são necessários para as produzir. No caso dos futuros de commodities, isto pode fazer referência às especificações de futuros da commodity subjacente, que podem ser vistas como o equivalente às emissões dos escopos 1 e 2, conforme divulgadas nos relatórios de sustentabilidade das empresas.

Os dados de emissões são estimados usando uma abordagem chamada de Avaliação do Ciclo de Vida (LCA – Life Cycle Assestment). Esta abordagem depende de um modelo especificado dos processos de produção, juntamente com conjuntos de dados que determinam os valores de entrada e as configurações de parâmetros. Normalmente, os conjuntos de dados coletados por pesquisadores do setor e acadêmicos são inseridos em softwares de modelagem para elaborar estimativas de emissões por commodity. Naturalmente, os resultados dependem tanto do conjunto de dados quanto dos parâmetros de modelagem. Consequentemente, é importante fazer a seleção de conjuntos de dados representativos (no sentido do processo e da localização), assim como a seleção de parâmetros de acordo com algum padrão geralmente aceito (por exemplo, o Relatório do IPCC de 2021). As estimativas podem ser atualizadas com uma frequência regular para levar em conta novos conjuntos de dados, atualizações de modelos e mudanças nos padrões de divulgação. Dada a possível complexidade da gestão pontual das atualizações de modelos e da coleta e avaliação da qualidade de novos conjuntos de dados, a gestão interna do processo de estimativa pode ser operacionalmente onerosa. Uma alternativa é usar empresas de consultoria especializadas no campo.

Para fins de ilustração, a Figura 1 exibe o resultado das estimativas baseadas na ACV calculadas no primeiro semestre de 2023. Agrupados por setor e de acordo com o fato de serem primários ou derivados (o que discutiremos um pouco mais tarde), os mapas de calor representam um redimensionamento das estimativas brutas.

Implicações para a construção de portfólios

A noção de desenvolvimento sustentável implicitamente admite que o padrão de desenvolvimento econômico permanecerá aproximadamente intacto, enquanto os impactos adversos ao meio ambiente serão reduzidos. Uma consequência disso é que a realocação de fundos precisa ser restrita a commodities que sejam, pelo menos, substitutas com baixa correlação. Isto é ainda corroborado pela natureza do setor de energia elétrica — que tem uma contribuição para todos os outros setores (agrícola, de metais industriais, metais preciosos e gado). Uma maneira direta de abordar estes dois pontos é restringir a realocação de ponderações a commodities pertencentes ao mesmo setor. A consideração final é tentar minimizar a contagem dupla de emissões, distinguindo as commodities entre primárias e derivadas.

As grandes diferenças de liquidez entre as commodities (medidas, por exemplo, pelo volume médio de negociação em dólares americanos), mesmo dentro do mesmo setor, sugerem que as inclinações devem ser uma função tanto da alocação do benchmark quanto de uma ponderação atribuída pelas emissões de gases de efeito estufa — esta última usando uma medida inversa das emissões, semelhante à usada na construção de portfólios de contribuição de igual volatilidade.

Outra implicação do conceito de desenvolvimento sustentável é o requisito da medida de GEE ser baseada em unidades de produção e não no valor monetário. Os processos de produção evoluem lentamente, assim como a matriz energética. Em contraste, os preços das commodities têm uma volatilidade anualizada entre 15% e 45% e não estão correlacionados às mudanças nas emissões por unidade de produção. Um bom exemplo são as grandes oscilações nos preços nos últimos dois anos, como os do níquel e os do gás natural, com pouca ou nenhuma mudança causada nas emissões pela produção.

As alocações de commodities são normalmente usadas para três fins: fornecer diversificação para participações em ações e renda fixa, hedge de inflação e exposição ao ciclo econômico. Os detentores de ativos que buscam adotar um portfólio orientado para temas sustentáveis estão cientes do trade-off entre manter a alocação de ativos e as características de liquidez do portfólio, e se afastar de commodities com emissões de gases de efeito estufa relativamente altas por unidade de produção. Contabilizando as baixas correlações intersetoriais, as diferenças significativas na liquidez média por setor e o impacto no desenvolvimento econômico, o monitoramento dos desvios setoriais em relação ao benchmark fornece uma forma de controlar os objetivos de alocação de ativos mencionados acima.

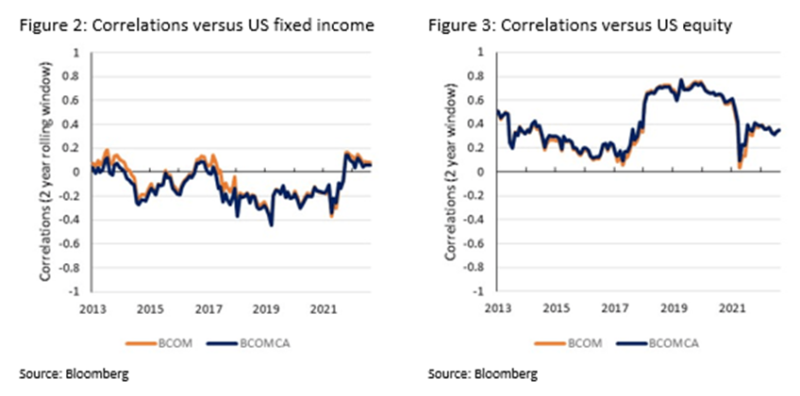

Duas métricas importantes são a sensibilidade à inflação e as correlações com os mercados de ações e de renda fixa. Há duas medidas de inflação — a primeira é a inflação realizada (variações trimestrais no CPI dos EUA), e a segunda são as mudanças nas expectativas de inflação (variações trimestrais na taxa de equilíbrio de 10 anos nos EUA). Estas são comumente chamadas de “betas de inflação” e fornecem aos investidores um indicativo das capacidades de hedge de inflação do ativo em questão. Usando dados mensais desde 2012, o beta de inflação para o benchmark do BCOM foi de 2,1 e de 17,9 para a inflação realizada e as mudanças nas expectativas de inflação. As correlações com as ações e a renda fixa dos EUA foram de 0,5 e 0, respectivamente.

Acesso a um benchmark voltado ao carbono

O Índice Bloomberg Commodity Carbon Tilted (ticker Bloomberg BCOMCA Index <GO>) usa uma métrica de emissões de GEE por unidade de produção para reponderar o benchmark do BCOM. O índice voltado ao carbono é constituído de cinco portfólios com inclinações para emissões de GEE baseadas no setor, combinados de acordo com os pesos dos setores do BCOM. O rebalanceamento do portfólio é realizado anualmente. Os betas de inflação equivalentes para o benchmark Carbon Tilted do BCOM foram de 2,3 e 18,8, respectivamente. As correlações com as ações e a renda fixa dos EUA ficam praticamente inalteradas (0,5 e -0,1, respectivamente).

Os betas de inflação, juntamente com as correlações das classes de ativos, sugerem que o benchmark Carbon Tilted do BCOM pode ser usado de maneira semelhante ao benchmark BCOM para fins de alocação de ativos — por exemplo, em um portfólio base. Ele tem tanto o potencial de diversificação quanto uma correlação positiva com ambos os tipos de inflação, reconhecendo as emissões provocadas pelos ativos dos quais os retornos são derivados. Desde 2012, o resultado da inclinação para ponderações de commodities foi uma redução de aproximadamente 20% nas emissões por unidade em comparação com o benchmark BCOM. Por meio do procedimento de inclinação, o benchmark pode ser personalizado para levar em conta os prós e contras da redução nas emissões associadas e do erro de rastreamento anualizado em relação ao benchmark BCOM.

The data and other information included in this publication is for illustrative purposes only, available “as is”, non-binding and constitutes the provision of factual information, rather than financial product advice. BLOOMBERG and BLOOMBERG INDICES (the “Indices”) are trademarks or service marks of Bloomberg Finance L.P. (“BFLP”). BFLP and its affiliates, including BISL, the administrator of the Indices, or their licensors own all proprietary rights in the Indices. Bloomberg L.P. (“BLP”) or one of its subsidiaries provides BFLP, BISL and its subsidiaries with global marketing and operational support and service.